Pubblicato il 28 febbraio 2018

LA VERIFICA DELL’USURA SUI CONTI CORRENTI

Come operare in concreto per la verifica del superamento dei tassi soglia sui conti correnti?

Inquadramento normativo: principali riferimenti

La materia inerente i contratti di finanziamento in generale è regolata:

- Dal codice civile (Libri IV e VI) in termini di norme generali su contratti, obbligazioni pecuniarie e tutela dei diritti.

- Dal D.lgs. n.385/93 (Testo unico bancario) in termini di norme a carattere speciale per i contratti stipulati con Intermediari finanziari bancari.

- Dalla legge n.108/96 (Disposizioni in materia di usura) pubblicata nella Gazzetta Ufficiale del 9 marzo 1996 n. 58).

La fissazione dei tassi soglia è regolata dall’art. 2 della legge n.108/96, che stabilisce un articolato procedimento amministrativo sintetizzabile nei seguenti passaggi:

- La Banca d’Italia compie, su base trimestrale, una rilevazione statistica dei T.E.G.M. (tassi effettivi globali medi) praticati dalle Banche alla clientela, suddivisi per categorie di operazioni omogenee.

- Il Ministero dell’Economia e delle Finanze, pubblica trimestralmente con proprio Decreto (il primo dei quali emesso il 22.3.1997) i TEGM rilevati da Banca d’Italia ripartendo le operazioni di credito in categorie omogenee.

- I Decreti Ministeriali relativi ai TEGM rilevati dalla Banca d’Italia, suddivisi per categorie di operazioni, sono pubblicati in Gazzetta Ufficiale e sul sito del M.E.F. ogni trimestre e valgono per il successivo. Le categorie di operazioni individuate dal Ministero relative ai conti correnti sono le seguenti:

|

CATEGORIA OPERAZIONE |

CLASSE D’IMPORTO |

|

APERTURE DI CREDITO IN CONTO CORRENTE |

Fino a 5.000 euro (fino a 10 milioni di lire per il periodo di vigenza della lira) |

|

APERTURE DI CREDITO IN CONTO CORRENTE |

Oltre 5.000 euro (oltre 10 milioni di lire per il periodo di vigenza della lira) |

|

ANTICIPI, SCONTI COMMERCIALI E ALTRI FINANZIAMENTI ALLE IMPRESE EFFETTUATI DALLE BANCHE (fino al 31 dicembre 2009) |

Fino a 5.000 euro (fino a 10 milioni di lire per il periodo di vigenza della lira) |

|

ANTICIPI, SCONTI COMMERCIALI E ALTRI FINANZIAMENTI ALLE IMPRESE EFFETTUATI DALLE BANCHE (fino al 31 dicembre 2009) |

Oltre 5.000 euro (oltre 10 milioni di lire per il periodo di vigenza della lira) |

|

ANTICIPI E SCONTI (dal 1° aprile 2010) |

Fino a 5.000 euro |

|

ANTICIPI E SCONTI (dal 1° aprile 2010) |

Oltre 5.000 euro |

|

SCOPERTI SENZA AFFIDAMENTO (dal 1° gennaio 2010) |

Fino a 1.500 euro |

|

SCOPERTI SENZA AFFIDAMENTO (dal 1° gennaio 2010) |

Oltre 1.500 euro |

Ai sensi dell’ultima comma dell’art. 2 della L.108/96 (e successive modifiche) il tasso soglia è così determinato:

-

Fino al 14/05/2011: TEGM (tasso effettivo globale medio) aumentato della metà fino al 14/05/2011. Esempio di calcolo: TEGM rilevato=10,00%. Tasso soglia corrispondente=10,00x(1+0,5) = 15,00%.

-

Dopo il 14/05/2011: TEGM aumentato di 1 quarto di punto più ulteriori 4 punti percentuali, con max 8% di scarto tra TEGM e Tasso soglia (modifiche apportate dal D.L. 70/2011 del 14/05/2011). Esempio di calcolo: TEGM rilevato=10,00%. Tasso soglia corrispondente=10,00x(1+0,25)+4% = 16,50%.

La verifica del superamento dei tassi soglia sui conti correnti: come operare in concreto

Una volta chiarito il quadro normativo di riferimento, resta da stabilire come procedere in concreto.

-

Il primo passo è evidentemente quello relativo alla corretta individuazione della categoria di appartenenza del conto corrente, tra quelle sopra elencate. Una volta correttamente individuata la categoria di appartenenza del conto in esame, sarà quindi possibile individuare, trimestre per trimestre, il tasso soglia di riferimento, superato il quale si concretizza la fattispecie di usura.

-

Il secondo passo è quello di verificare in concreto il tasso effettivo d’interesse globale, solitamente indicato con l’acronimo “TEG” sul rapporto in esame.

Per questioni giurisprudenziali, per approfondire le quali rimandiamo ad altro nostro articolo, bisogna porre particolare attenzione al momento di stipula del contratto: qualora infatti il tasso soglia risultasse superato già al momento della stipula, nessun interesse, spesa o commissione sarebbe dovuto ai sensi dell’art. 1815 c.c. secondo comma.

Quali sono gli elementi da includere nel calcolo del TEG e quale formula utilizzare?

La matematica finanziaria suggerisce che, detto C il capitale prestato (ovvero ciò che esce dalla disponibilità finanziaria del creditore per entrare nella disponibilità del debitore) ed M (montante) il capitale da restituire, l’interesse sia pari ad I=M-C ed il conseguente tasso d’interesse pari al rapporto i=(M-C)/C=i/C.

La definizione della norma di rango primario, ovvero l’art. 644 c.p., così come novellato dalla L.108/96, sembra confermare i postulati della matematica finanziaria, stabilendo che, per la determinazione del tasso d’interesse usurario, si tiene conto «delle commissioni, remunerazioni a qualsiasi titolo e delle spese, escluse quelle per imposte e tasse, collegate alla erogazione del credito.»

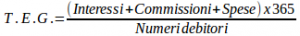

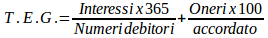

A questo punto quindi, tenendo conto del fattore tempo, la formula di matematica finanziaria da utilizzare, risulta essere inequivocabilmente la seguente (formula 1.0):

dove Numeri debitori= Saldi giornalierixGiorni valuta

Tutto chiaro quindi? Niente affatto! Per questioni di interpretazioni normative – ed in particolare delle norme di rango secondario relative alla fissazione dei tassi soglia – sul punto, ovvero sulla corretta formula da utilizzare e sugli elementi inclusi nel calcolo (al numeratore della formula) per la rilevazione dei TEG nei conti correnti, è sorto un florilegio di pronunce giurisprudenziali assai difformi tra loro, cui nemmeno la Corte di Cassazione sembra ancora aver posto rimedio.

LA VERIFICA DEL TEG NEI CONTI CORRENTI: le “formule di Banca d’Italia”e la mancata inclusione delle cms

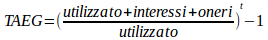

Nell’ambito dell’indagine statistica finalizzata alla rilevazione dei TEGM (TASSI EFFETTIVI GLOBALI MEDI) praticati dagli Intermediari Vigilati alla clientela, secondo il procedimento di cui all’art. 2 L.108/96, la Banca d’Italia somministra agli Intermediari finanziari vigilati dei formulari statistici, accompagnati dalle relative “Istruzioni per la rilevazione dei tassi effettivi globali medi“. Con il tempo, dal 1996 ad oggi, si sono succedute diverse versioni di queste Istruzioni. Le modifiche successivamente intervenute hanno riguardato soprattutto il calcolo della incidenza degli oneri accessori ed in particolare delle commissioni di massimo scoperto ma non solo. Nella loro prima versione, pubblicata sulla Gazzetta Ufficiale del 4 maggio n.102 ed in vigore fino al 2009, le Istruzioni di Banca d’Italia indicavano agli Intermediari vigilati l’utilizzo della seguente formula (2.0)

- dove: gli interessi sono dati dalle competenze di pertinenza del trimestre di riferimento, ivi incluse quelle derivanti da maggiorazioni di tasso applicate in occasione di sconfinamenti rispetto al finanziamento accordato, in funzione del tasso di interesse annuo applicato. Per le operazioni rientranti nelle Catt. 2 e 5, nelle quali gli interessi sono stati determinati con la formula dello sconto, per interessi si intende il totale delle competenze calcolate;

- i numeri debitori sono dati dal prodotto tra i “capitali” ed i “giorni”. I numeri debitori sono comprensivi esclusivamente dei giorni strettamente necessari per l’incasso; qualora la determinazione degli interessi sia effettuata con la formula dello sconto, i numeri debitori andranno ricalcolati in funzione del valore attuale degli effetti, anziché di quello “facciale”;

- gli oneri da considerare sono quelli, effettivamente sostenuti nel trimestre (con esclusione della cms);

- l’ accordato indica il fido accordato o, in mancanza, il saldo debitore medio nel trimestre.

Orbene, la formula in commento presenta diverse criticità di seguito esaminate.

- Innanzitutto nelle Istruzioni in commento, tra gli oneri da considerare, non compaiono le commissioni di massimo scoperto (CMS). Questa circostanza è stata foriera di una infinita querelle sia in Dottrina che Giurisprudenza, che non sembra essere ancora stata risolta definitivamente, anche se esiste un orientamento prevalente che considera la cms un onere da includere nel calcolo. La ragione della disputa è insita nel fatto che, non essendo incluse nella rilevazione statistica dei TEGM, ovvero essendo oggetto di separata rilevazione, il confronto tra un TEG rilevato secondo la formula 1.0 ed uno rilevato secondo la formula 2.0. (o anche in una versione della 2.0 che includa le CMS al numeratore di uno dei due addendi della 2.0), darebbe luogo ad un confronto tra “grandezze non omogenee” e questo inciderebbe nella valutazione del comportamento doloso qualora, una volta superati i tassi soglia, si dovessero applicare le sanzioni penali e civili connesse col reato.

- La seconda criticità della formula di Banca d’Italia in esame, è la sua struttura matematica: essa è tale da raffrontare una grandezza (le spese e gli oneri) con il fido accordato, anche in assenza di un effettivo utilizzo di questo, quindi sganciato dal reale andamento del saldo debitore. Questo significa che, tecnicamente parlando, la 2.0 non esprime un tasso d’interesse effettivo globale, anzi: la formula di Banca d’Italia, non esprime affatto un tasso d’interesse propriamente detto (la cui definizione è quella in 1.0) e tanto meno un tasso d’interesse effettivo! Essa risulta essere piuttosto un “indicatore statistico“, perché “perequa” l’incidenza delle spese (e degli oneri di tenuta conto) con l’apertura di credito concessa ma non può definirsi un tasso d’interesse effettivo nel senso ontologicamente noto del termine. A ben guardare del resto, la formula in esame è nella sua essenza proprio un indicatore statistico, concepito ed utilizzato appunto al fine di rilevare il tasso effettivo globale medio praticato dagli Intermediari finanziari alla clientela: la divisione in “due addendi” dei termini risponde quindi alla esigenza di evitare valori “anomali”: un conto su cui esista una apertura di credito di 1 milione di euro e vengano addebitate spese per 1.000 euro potrebbe, qualora il TEGM fosse rilevato con la 1.0, falsare il dato della rilevazione statistica, il sui scopo è quello di rilevare una media dei tassi applicati dalle Banche alla clientela sulle aperture di credito in conto corrente . Si tratta quindi di un indicatore finalizzato ad una rilevazione statistica, precisamente quella dei TEGM, compiuta da Banca d’Italia ex art- 2 L.108/96: questo è lo scopo della sua concezione ed anche lo scopo del suo utilizzo.

Per valutare la portata della querelle, ipotizziamo il seguente esempio.

Supponiamo che vi sia un conto corrente con un saldo debitore di €10.000,00 costante per tutto il trimestre e che su questo saldo la Banca applichi, alla chiusura del trimestre stesso (es. 31/12/2004 con Tasso Soglia pari a 14,16% per i conti correnti con fido oltre i 5.000 euro ) interessi debitori ad un tasso del 10,00%, una aliquota CMS pari al 0,73% e spese di chiusura pari ad €100,00.

- I numeri debitori sono pari al prodotto tra a 92 (numero giorni del IV trimestre 2004) e 10.000 = 920.000.

- Gli interessi liquidati dalla Banca saranno allora pari a: (0,10/365) x 920.000 =€ 252,05.

- La cms sarà pari a 0,0073×10.000,00=€ 73,00.

Volendo valutare allora il T.E.G. sul conto in esame, applicando la formula 1.0 avremmo un tasso effettivo globale pari a: (252,05+73,00+100,00)x365/920.000 = 16,86% (superiore quindi al tasso soglia) mentre, applicando la formula 2.0 avremmo un T.E.G.pari a (252,05×365/920.000) +100/10.000,00 = 10,00% + 1,00% = 11,00% risultato questo ben distante dal tasso soglia!

Da quanto sopra si evincono subito due verità:

- E’ perfettamente plausibile ipotizzare che la Banca tenderà, nella difesa delle proprie ragioni in giudizio, ad imporre l’utilizzo della formula in 2.0 in quanto, per la sua struttura matematica e per l’assenza dal calcolo dell’importo delle cms, tenderà a fornire un valore costantemente inferiore al TEG calcolato secondo la 1.0.

- La formula di Banca d’Italia in 2.0 risulta essere, per la sua struttura matematica, assai distante ai postulati della matematica finanziaria e, da tale punto di vista, non rappresenta un tasso d’interesse effettivo, con buona pace di dottrina e giurisprudenza di avviso diverso.

Ma allora perché esiste una disputa in tal senso?

Le ragioni reali hanno evidentemente poco a che vedere con la matematica finanziaria, per la quale esiste una (ed una soltanto!) formula per il calcolo del tasso d’interesse effettivo globale, che è la 1.0, mentre hanno a che fare con questioni di rilievo giuridico e più propriamente scaturenti dalla portata delle sanzioni, civili (non debenza degli interessi ex art. 1815 c.c. secondo comma) e penali (art. 644 c.p.) che possono essere anche molto pesanti. Più in particolare, i Giudici si trovano a dover valutare una condotta oggettivamente illecita (il superamento del tasso soglia è reato ipso iure) rispetto ad un comportamento apparentemente lecito dei Direttori di Banca, che sarebbe quello di “uniformarsi”, nella valutazione sul superamento delle soglie di usura, alle “Istruzioni di Banca d’Italia per la rilevazione dei TEGM e la successiva comunicazione al Ministero del Tesoro.

Se è infatti vero che la verifica del tasso effettivo d’interesse – e quindi della valutazione sull’eventuale superamento delle soglie di usura- ha carattere strettamente matematico, è altrettanto vero che le Banche spesso si difendono sostenendo di essersi “uniformate” alle Istruzioni di Banca d’Italia e che, in ogni caso, non essendo le cms incluse (almeno fino alle Istruzioni del 2009) nella rilevazione statistica del TEGM, che costituisce la “base di calcolo” su cui vengono fissati i tassi soglia, un confronto con un TEG che tenga conto della cms finirebbe per “confrontare grandezze non omogenee”.

A ben guardare però, quest’ultima argomentazione è relativamente inconsistente: il tasso soglia infatti, non è il TEGM ma è il TEGM aumentato di 1/4 di punto più ulteriori 4 punti percentuali, sicché esso risulta assolutamente diverso (ed assai maggiore) del TEGM utilizzato a base di calcolo e la cms dovrebbe essere applicata in una misura tale da far sì che il tasso effettivo globale di interesse, evidentemente misurato secondo la 1.0, resti in ogni caso”entro le soglie”. D’altra parte, se così non fosse, si creerebbe una assurda dicotomia per la quale se il creditore è una Banca, allora esso può richiedere un compenso maggiore per il prestito rispetto a chi Banca non è: basta a tal proposito semplicemente scindere in maniera opportuna le voci della remunerazione richiesta per il capitale prestato tra “interessi“, “cms” ed “oneri“.

L’inclusione della cms nel calcolo del TEG secondo la Giurisprudenza

Nonostante la difformità delle pronunce giurisprudenziali in merito, esiste in vero un orientamento prevalente che considera la cms un onere da includere nel calcolo. Secondo tale orientamento, che fa diretto e immediato richiamo al tenore della norma dell’art. 1 della legge 7 marzo 1996, n. 108 (altrimenti detto, alla vigente norma dell’art. 644 cod. pen.), come pure al sistema complessivamente portato dalla legge stessa il cui scopo – è bene ricordarlo – è quello di fissare un parametro oggettivo (e valido erga omnes) ovvero il “tasso soglia” il sui superamento determina ipso iure il reato di usura, è da ritenere del tutto sicuro che l’onere recato dalla commissione di massimo scoperto esprima un costo del credito.

D’altra parte che, in quanto tale, ovvero in quanto indubbiamente “costo legato all’erogazione del credito” il costo della commissione di massimo scoperto vada inserito nel conteggio delle voci rilevanti per la verifica dell’eventuale usurarietà dei negozi conclusi dall’autonomia dei privati, lo affermano oramai diverse pronunce sia di merito che di legittimità: così, in particolare, le sentenze di Cass. pen., 26 marzo 2010, n. 12028; di Cass. pen., 22 luglio 2010, n. 28743; di Cass. pen., 23 novembre 2011, n. 46669; di Cass. pen., 3 luglio 2014, n. 28928; con questa impostazione risulta in linea pure la pronuncia di Cass., 4 aprile 2016, n. 10516. Più recentemente però, la Corte sembra smentire se stessa con due pronunce di segno contrario: si tratta di Cass., 22 giugno 2016, n. 12965 e di Cass., 3 novembre 2016, n. 22270. Insomma una questione di non facile soluzione per i Tribunali al punto che, allo stato attuale delle cose, la questione è stata rinviata alle Sezione Unite della Suprema Corte.

Sul punto in ogni caso, dopo le numerose sentenze che hanno censurato la pratica di addebito della cms ed a seguito dell’intervento del legislatore, che con l’articolo 2 bis della legge n.2 del 2009, di conversione del decreto legge 185/2008, ha previsto che la commissione di massimo scoperto possa essere applicata solo sui conti affidati (quelli in cui si è accordato un fido al momento dell’apertura) e solo se il debito dura per almeno 30 giorni consecutivamente, la cms è senza dubbio nel calcolo del TEG, anche perché le Istruzioni, emanate a seguito dell’intervento specifico del legislatore e della raffica di sentenze in linea con tale impostazione, si sono adeguate.

Ma le “Istruzioni per la rilevazione dei tassi effettivi globali medi ai sensi della Legge sull’usura” sono vincolanti?

La risposta è NO e a ribadirlo è stata proprio la Suprema Corte di Cassazione, che nella oramai celebre sentenza n. 46669/2011 ebbe ad affermare che:

“Le circolari e le istruzioni della Banca d’Italia non rappresentano una fonte di diritti ed obblighi e nella ipotesi in cui gli istituti bancari si conformino ad una erronea interpretazione fornita dalla Banca d’Italia in una circolare, non può essere esclusa la sussistenza del reato … Le circolari o direttive, ove illegittime e in violazione di legge, non hanno efficacia vincolante per gli istituti bancari sottoposti alla vigilanza della Banca d’Italia, neppure quale mezzo di interpretazione …”

Non solo. Ad affermare che le formule contenute nelle dette Istruzioni non sono vincolanti per la generalità dei consociati dell’ordinamento e tanto meno per Giudici e Consulenti tecnici coinvolti nell’accertamento del superamento delle soglie di usura, è la stessa Banca d’Italia, che al penultimo capoverso del suo documento intitolato “Chiarimenti in materia di applicazione della legge antiusura“ammette che: “Tali Istruzioni possono costituire una metodologia di riferimento per la valutazione dei casi concreti condotta dalla magistratura ma non ne vincolano le decisioni.“

MA ALLORA COME SI MISURA IL TEG/TAEG IN UN CONTO CORRENTE? L’IGNORATA FORMULA PUBBLICATA IN GAZZETTA UFFICIALE

E’ evidente che, una volta riemersi dalle nebbie dei (forse) legittimi dubbi dei Tribunali, che sono chiamati a doversi esprimere per valutare la condotta – lecita o illecita – delle banche in merito al delitto di usura – il quale come detto si concretizza “ipso iure” per il solo superamento del tasso soglia – la questione appare invero addirittura banale: il tasso effettivo annuo globale in si misura come si è sempre fatto, nella storia e nel mondo e come tutt’ora di fa per qualsiasi indagine tecnica finalizzata a valutare il costo effettivo di un finanziamento, ovvero utilizzando i precetti di matematica finanziaria, senza obbligo di fare alcun riferimento a “norme di legge” e tanto meno alle “Istruzioni” che Banca d’Italia detta gli Intermediari vigilati per compiere la rilevazione statistica dei TEGM, che non sono certo norme avete rango di legge ma solo regolamenti interni al sistema bancario.

Semmai del resto si volesse comunque far riferimento ad una fonte normativa, questa non potrebbe infatti che rintracciarsi non già nelle “Istruzioni” di Banca d’Italia, che fonte normativa non sono ma a quanto stabilito dal legislatore stesso che, in recepimento della Direttiva europea 2008/48/CE sui contratti di credito ai consumatori, con il D.lgs. n. 141 del 13 agosto 2010 ha sostituito il Capo II del Titolo VI del Testo unico bancario affidando alla Banca d’Italia, in conformità alle deliberazioni del CICR, il compito di disciplinare i dettagli tecnici.

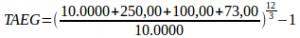

Sulla scorta di tale iter normativo veniva emesso infatti, in data 09 febbraio 2011, un provvedimento, poi pubblicato nel supplemento ordinario n.40 della GU, Serie Generale n.38 del 16-2-2011, (allegato 5B), che ha definito la modalità con cui viene esplicitato il TAEG che gli Intermediari finanziari devono indicare in contratto per le aperture di credito in conto corrente attraverso la seguente formula (3.0)

dove:

- l’utilizzato è l’importo del credito effettivamente erogato al cliente per un determinato periodo di riferimento;

- gli interessi sono dati dalle competenze di pertinenza del periodo di riferimento, ottenuti applicando il tasso di interesse contrattuale all’utilizzato, secondo quanto specificamente previsto dal contratto; si ipotizza che gli interessi vengano liquidati alla fine del periodo di riferimento e che non intervengano variazioni del tasso debitore rispetto al livello iniziale;

- gli oneri includono tutte le spese diverse da quelle per interessi sostenute nel periodo di riferimento connesse con l’affidamento; si ipotizza che le spese vengano liquidate alla fine del periodo di riferimento. Sono escluse le eventuali penali che il cliente è tenuto a pagare per la mancata esecuzione di uno degli obblighi stabiliti nel contratto di credito;sono inclusi tra gli oneri i canoni periodici e le altre spese fisse relative ai conti a servizio esclusivo del finanziamento, i costi di gestione del conto corrente funzionali all’utilizzo del finanziamento nonché i costi relativi ai pagamenti e ai prelievi connessi con l’erogazione o con il rimborso del credito; se la durata dell’affidamento non è nota si assume un periodo di riferimento trimestrale

(3 /12 t), altrimenti t è pari a 12 rapportato al periodo di riferimento espresso in mesi o frazioni di mesi ovvero a 365 rapportato al periodo di riferimento espresso in giorni;

Ora: riprendiamo i dati del nostro esempio sopra e li sostituiamo nella 3.0 con i seguenti valori:

- Tasso debitore nominale annuo = 10%; Interessi=(0,10/12)*3*10.000=€250,00

- Spese fisse di chiusura = €100,00;

- Cms-Civ-disponibilità fondi =€73,00;

Sostituendo i valori in maniera opportuna, la formula in 3.0 diventa quindi la seguente:

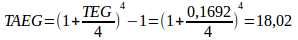

Il risultato finale, seguendo la formula in commento, risulta essere pari al 18,02% che è poi un risultato identico a quello che si otterrebbe qualora si sostituissero questi stessi valori nella 1.0, con la sola accortezza di “annualizzarne” i valori considerando dapprima un anno di 360 (90×4). I numeri debitori da sostituire nella 1.0 sarebbero allora pari a 900.000 e gli interessi pari ad €250,00. Il risultato ottenuto, pari al 16,92%, andrebbe poi “annualizzato” tenendo conto dei 4 periodi di capitalizzazione trimestrale nel modo seguente:

Come si vede, “magicamente”, i due risultati coincidono!

CONCLUSIONI

Sulle ragioni per cui alcuni Tribunali insistano ad “obbligare” i consulenti tecnici d’ufficio ad utilizzare la formula che Banca d’Italia detta nelle sue “Istruzioni per la rilevazione dei tassi effettivi globali medi” (nelle varie versioni in cui si sono succedute) agli intermediari vigilati per compiere la rilevazione statistica dei TEGM ai sensi dell’art. 2 L.108/96, ignorando tutte le argomentazioni sopra svolte e fatte proprie da parte maggioritaria di Dottrina e Giurisprudenza e per di più ignorando a bella posta la formula in 3.0, dettata dal legislatore per l’indicazione in contratto del TAEG di un conto corrente, è difficile dare contezza. Questo ovviamente sempre che si voglia davvero estendere quello che è un obbligo informativo per le Banche verso la clientela all’azione di accertamento del TEG di un conto corrente “a posteriori”, compiuta dal consulente tecnico del giudice.

Una cosa è certa: è la formula in 3.0, questa sì stabilita per legge, emanata in recepimento di una Direttiva comunitaria sulla trasparenza contrattuale e quindi al di fuori del mero contesto regolamentare – interno al sistema bancario – in cui si inseriscono le “Istruzioni” di Banca d’Italia, quella che dovrebbe essere “imposta” dai Giudici ai consulenti tecnici e non quella contenute nelle”Istruzioni per la rilevazione dei tassi effettivi globali medi” (nelle varie versioni in cui si sono succedute). D’altra parte, è di fondamentale importanza considerare che la formula dettata in 3.0, non innova una disciplina pre-esistente ma colma un “vuoto legislativo”. L’indicazione in contratto del TAEG (tasso annuo effettivo globale) era infatti, fino all’entrata in vigore del provvedimenti in esame, obbligatoria per i soli contratti di finanziamento a rimborso graduale e non anche per i conti correnti.

Con l’aggiornamento degli obblighi di trasparenza, trasfusi poi nella modifica agli allegati 5B e 5C al provvedimento della Banca d’Italia 29 luglio 2009 recante “Trasparenza delle operazioni e dei servizi bancari e finanziari – Correttezza delle relazioni tra intermediari e clienti“, l’Italia si è quindi adeguata ad una direttiva comunitaria non innovando una “formula” pre-esistente (non essendo prima d’allora obbligatorio indicare il TAEG per i contratti di apertura di credito in conto corrente) ma bensì colmando un vero e proprio “vuoto legislativo”.

Da tale punto di vista, la formula in 3.0 non è altro che un “riconoscimento”, per quanto tardivo, del fatto che la misura del tasso (annuo) effettivo globale in un conto corrente non si effettua secondo le formule dettate da Banca d’Italia nelle “Istruzioni per la rilevazione dei tassi effettivi globali medi” emanate ai sensi dell’art. 2 della L.108/96 ma solo attraverso la 1.0 (su base trimestrale) o la 3.0 (su base annuale).

Antonio Aghilar

Dottore Commercialista-Revisore Legale

LA VERIFICA DELL’USURA SUI CONTI CORRENTI CON IL SOFTWARE DI VERIFICHE FINANZIAMENTI

Sia con il software “Verifiche conto corrente giornaliero” che “Verifiche conto corrente trimestrale“, è possibile effettuare la verifica dell’usura, sia contrattuale che sopravvenuta, sui conti correnti in maniera del tutto agevole.

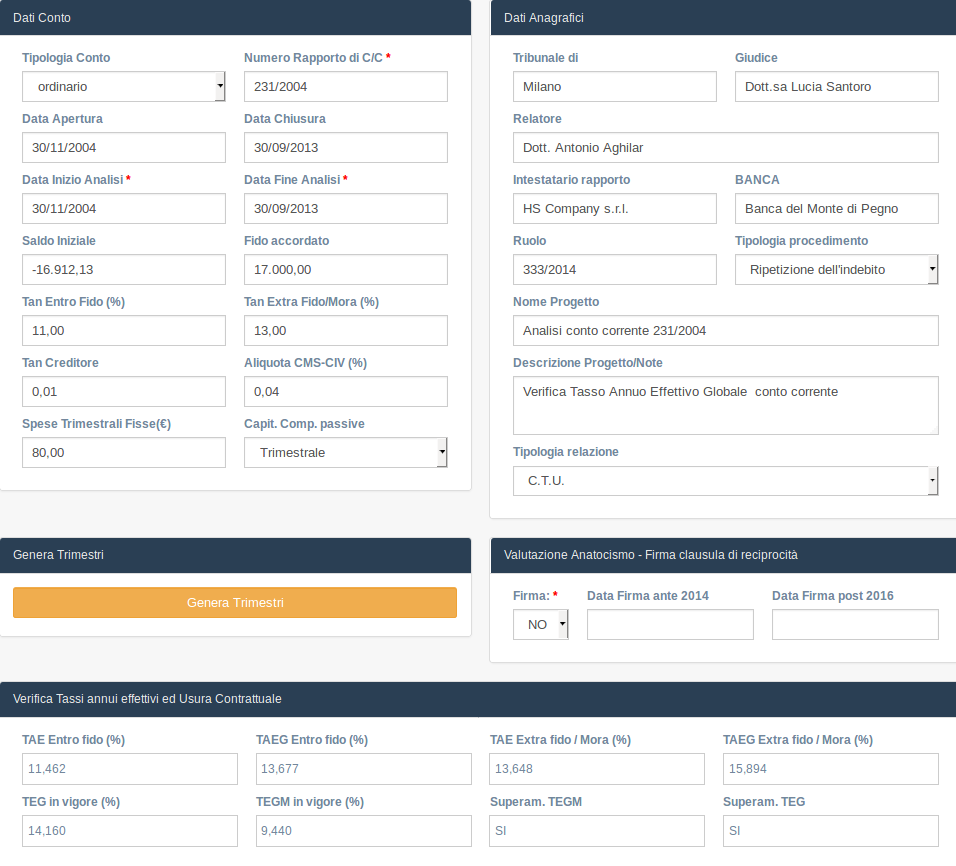

Per la verifica dell’usura contrattuale, basta inserire i dati relativi alla tipologia di conto – (ordinario, conto anticipi, scoperto senza affidamento) – la data di apertura e gli altri dati relativi al contratto. TAN (tasso annuo nominale) debitore Entro fido, TAN (tasso annuo nominale) debitore Extra fido, aliquota per la cms (commissione massimo scoperto), la spese fisse di chiusura e la periodicità di capitalizzazione delle competenze passive.

Il software calcolerà quindi in automatico sia il TAEG tenendo conto del tasso Entro fido pattuito, sia il TAEG tenendo conto del tasso extra fido, nonché di tutte le altre componenti di costo collegate all’erogazione del credito (cms, spese di chiusura trimestre) e dell’effetto anatocistico derivante dalla capitalizzazione trimestrale delle competenze. Nell’esempio sotto riportato, vediamo come per un conto corrente per cui i tassi debitori (risp. entro fido ed extra fido) siano “entro le soglie” ma il TAEG, ovvero il tasso annuo effettivo globale che invece tiene conto di tutte le spese connesse all’erogazione del credito, risulti superiore al tasso soglia in vigore al momento della stipula, concretizzando così la fattispecie prevista all’art. 644 c.p.

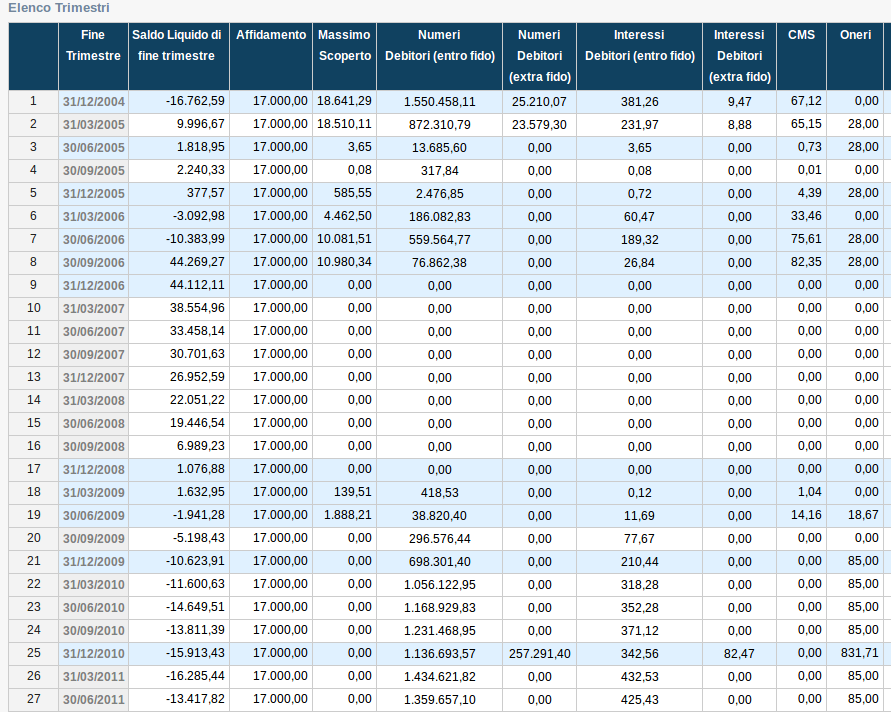

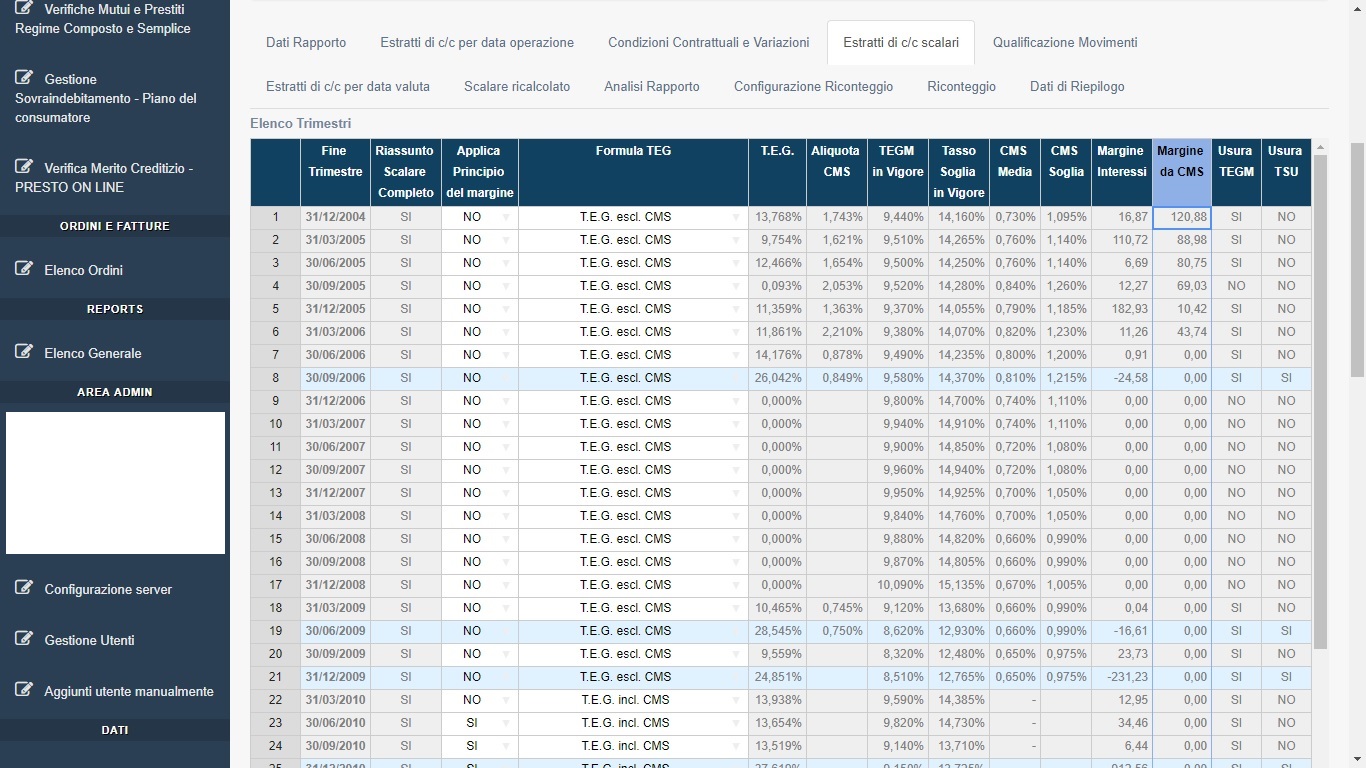

Per la verifica dell’usura c.d. “sopravvenuta” invece, sarà sufficiente inserire tutte le competenze liquidate dalla Banca, così come risultanti dagli estratti di c/c scalari, come nell’immagine di esempio seguente.

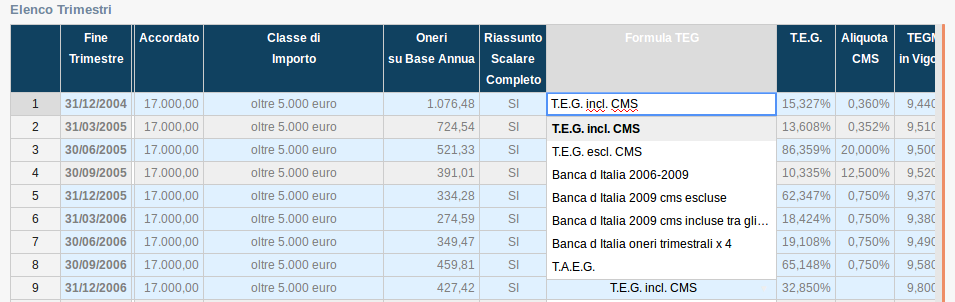

Dopodiché, scorrendo la pagina verso destra, l’unica incombenza richiesta all’utilizzatore sarà la scelta delal formula che si ritiene più opportuno utilizzare, secondo il proprio orientamento professionale o le richieste del Giudice, come appresso meglio mostrato, ed il software eseguirà tutti i calcoli necessari alla verifica dell’usura su ciascuno dei trimestri analizzati. Il software evidenzierà con colorazione in azzurrino, tutti i trimestri per i quali si verifica il superamento delle soglie di usura secondo la formula prescelta.

AGGIORNAMENTO: LE CMS RILEVANO AI FINI DELLA MISURA DEL TEG

Corte di Cassazione S.U. sent. n. 16303 del 20 giugno 2018: le cms rilevano ai fini della verifica del TEG anche prima del 2009 ma separatamente agli interessi

Quando è stato scritto questo articolo, non era ancora stata emanata la sentenza della Corte di Cassazione di cui sopra. La pronuncia in commento pare in qualche modo “conciliare” le due opposte visioni sopra espresse: da un lato infatti, le Sezioni Unite non negano ma confermano la rilevanza delle cms ai fini della valutazione del TEG applicato in concreto ad un rapporto di c/c anche prima dell’entrata in vigore dell’art. 2 bis d.l. n.185 del 2008, dall’altro ne “mitigano” tuttavia l’incidenza stabilendo che esse non si sommino direttamente agli interessi e agli altri oneri ai fini della valutazione del TEG ma vadano dapprincipio considerate separatamente.

Solo in caso di superamento dell’aliquota cms applicata rispetto alla “cms soglia”, come si evincono dai vari D.M. emanati ex art. 2 l.108/96, il valore di queste ultime “in eccesso” rispetto a quelle che si sarebbero potute applicare, va sommato agli interessi per valutare l’eventuale superamento del tasso soglia.

E’ questo il c.d. “principio del margine” con tale intendendo la circostanza attraverso la quale la “cms addebitata in eccesso” va confrontata con il “margine” degli interessi eventualmente residuo, pari alla differenza tra l’importo degli stessi rientrante nella soglia di legge e quello degli interessi in concreto praticati: se la cms addebitata in eccesso risulta superiore a detto margine allora c’è il superamento delle soglie di usura, altrimenti no.

Con tale principio la Cassazione ha di fatto sancito un procedimento tecnico da seguire per la rilevazione del TEG in concreto praticato su un determinato rapporto di c/c (si veda anche il nostro precedente articolo “La verifica dell’usura sui c/c“) così come già indicato dalla Banca d’Italia nel suo “Bollettino di Vigilanza del 12 dicembre 2005“, che è il seguente:

- Si misura il TEG del singolo trimestre con riferimento agli interessi debitori (entro fido ed extra fido) e agli oneri, tenendo conto dei numeri debitori (entro fido ed extra fido) ma non della cms. In questo modo si viene a determinare un “margine interessi”, ovvero ciò che la Banca avrebbe potuto applicare in più in termini di interessi fino al raggiungimento del tasso soglia.

- Si misura l’aliquota della cms concretamente applicata al rapporto di conto corrente in esame e si confronta quest’ultima con la “cms soglia”, ottenuta aumentando della metà la cms media, come rinvenibile dai D.M. emanati ex art. 2 legge 108/96.

- La eventuale cms applicata in eccesso rispetto a quella applicabile, determinata moltiplicando il massimo scoperto per la cms soglia, si somma agli interessi e si ripete la misura del TEG, di fatto andando a verificare poi se il “margine da cms” sia superiore o meno rispetto al “margine interessi” in tal modo verificando il superamento o meno delle soglie di usura.

APPLICAZIONE DEL PRINCIPIO DEL MARGINE NELLA MISURA DEL TEG: ASPETTI OPERATIVI CON IL SOFTWARE “VERIFICHE CONTO CORRENTE GIORNALIERO” (vai alla scheda software)

A questo punto concentriamoci su un facile esempio per capire in che modo si possa agevolmente calcolare con il software “Verifiche conto corrente giornaliero” il TEG (tasso effettivo globale) su un conto corrente in un determinato trimestre di riferimento, tenendo conto di quelle che sono le indicazioni operative sopra esposte ai fini della verifica del superamento delle soglie di usura.

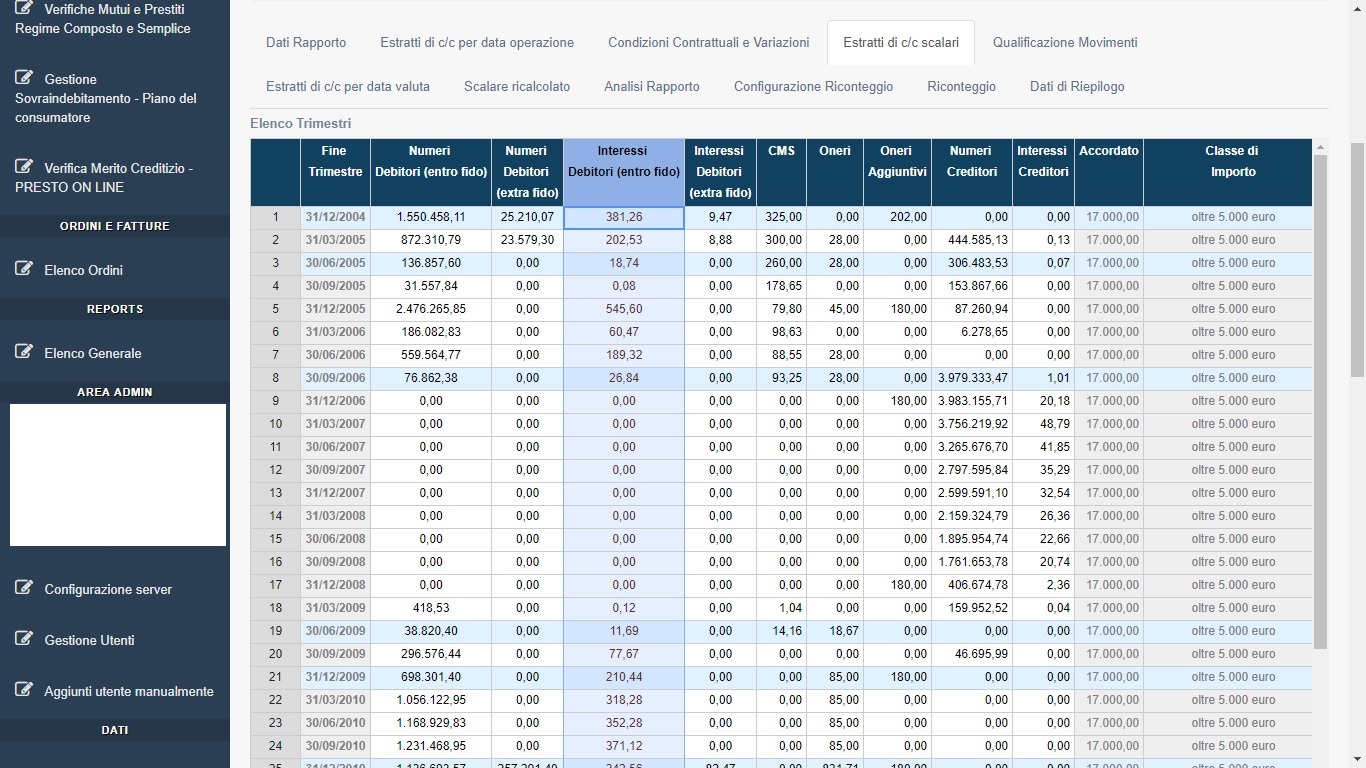

Innanzitutto, va compilata la sezione “Estratti di c/c scalari” inserendo i dati relativi alla liquidazione delle competenze sui vari trimestri di riferimento così come rinvenibili dagli estratti di c/c scalari della Banca, distinguendo quindi tra: numeri debitori (entro ed extra fido), interessi debitori (entro ed extra fido), cms, oneri etc. come di seguito mostrato.

Inserimento dati dagli estratti di c/c scalari nella sezione “Estratti di c/c scalari” del software.

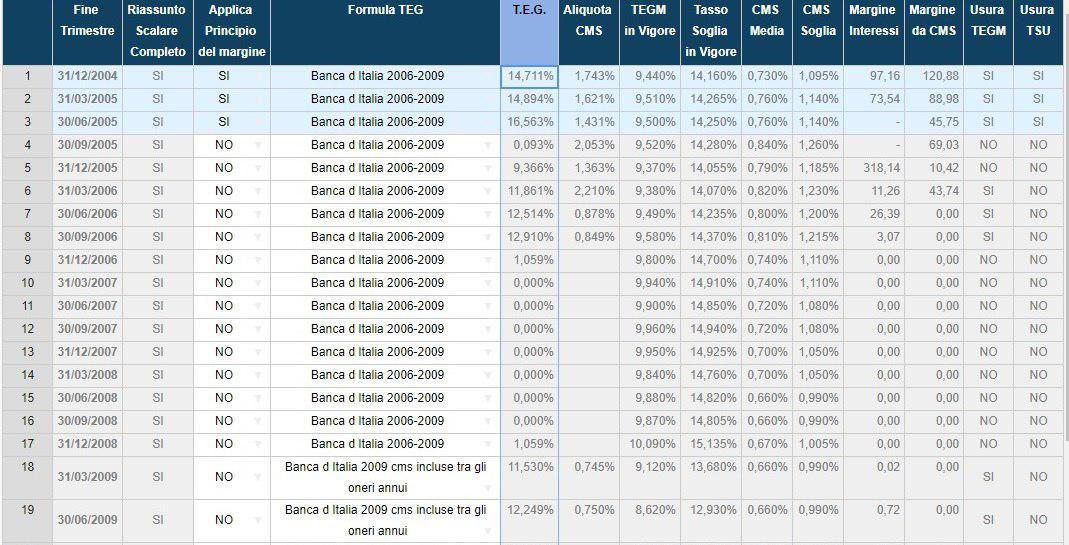

Successivamente va selezionata la “formula” da applicare per rilevare il tasso effettivo globale. Nell’esempio, è selezionata la formula “TEG esc. cms” la cui formulazione matematica è la seguente:

TEG=(interessi debitori+oneri)x365/numeri debitori

con l’esclusione quindi in prima battuta delle cms dal computo. Come evidente dalla schermata successiva, il software a questo punto già calcola in automatico il TEG e l’aliquota cms applicata dalla Banca sul trimestre di riferimento, confrontando poi questo valore con la cms media e la cms soglia rinvenibili dalle serie storiche dei D.M. ex art. 2 legge n.108/96.

Il software calcola quindi in automatico il “Margine interessi“, ed il “Margine da cms“come mostrato nell’immagine sottostante.

Calcolo e indicazione del “margine interessi” e del “margine cms” da parte del software rispettivamente nella colonna “Margine interessi” e “Margine da cms”

Ora, non resta che indicare al software di voler procedere alla verifica del TEG applicando la regola operativa “del margine”, ovvero sommando agli interessi debitori del trimestre di riferimento la quota di cms “pagata in eccesso” (il margine da cms) e verificare così se in tal modo esiste o meno un superamento del tasso soglia.

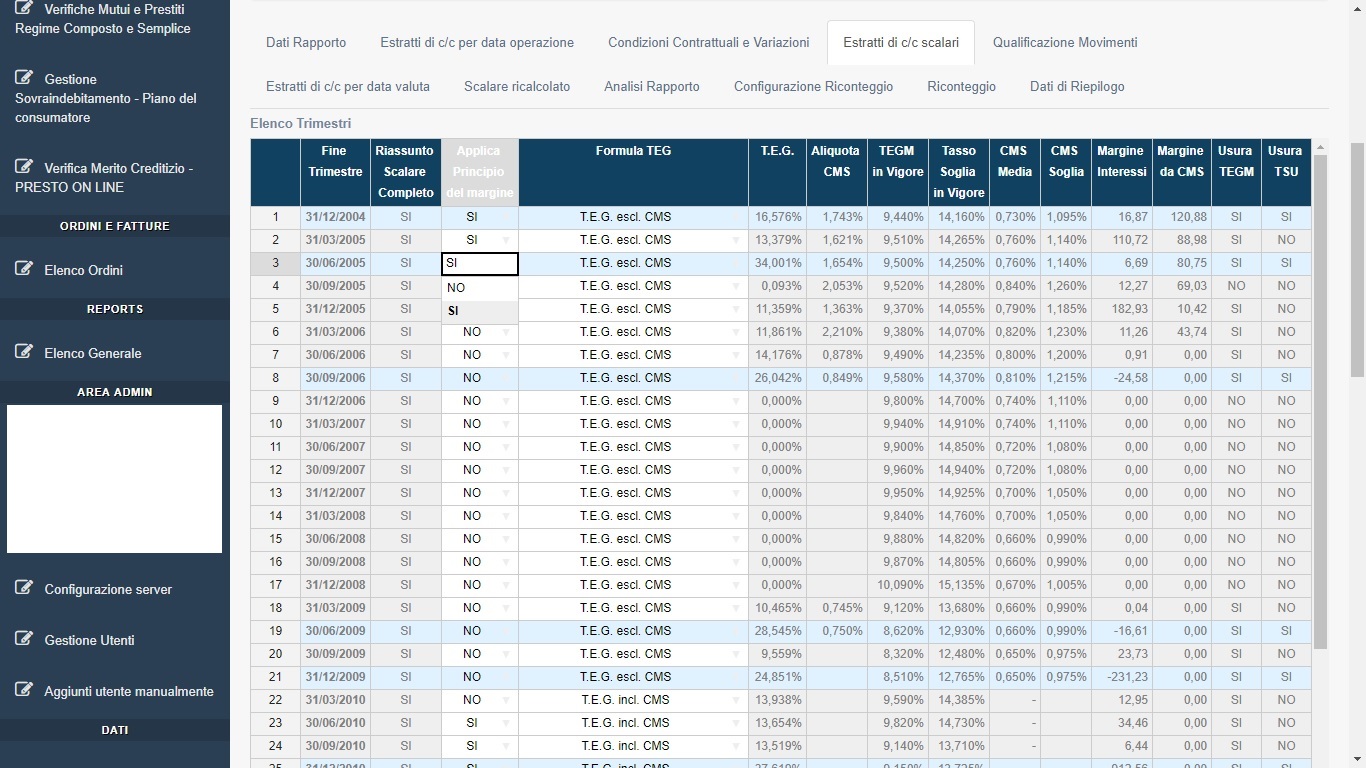

Da un punto di vista operativo, la procedura nel software è totalmente automatizzata: basta semplicemente scegliere “SI” nella colonna intitolata “Applica principio del margine” posta alla sinistra della colonna nella quale si sceglie la “Formula TEG” da utilizzare.

Il software aggiorna quindi immediatamente il TEG calcolato, andando a sommare adesso le “cms pagate in più”, ovvero il “margine da CMS” agli interessi addebitati dalla Banca.

Naturalmente, è possibile selezionare anche altre formule per la misura del TEG ed applicare lo stesso principio operativo sopra indicato, come di seguito mostrato.

Il software calcola ed aggiorna immediatamente il TEG sulla base della formula scelta e dell’applicazione o meno del “principio del margine”

Nel caso, si potrà selezionare una formula che non tiene conto delle cms fino al 31/12/2008 ed una formula che invece ne tiene conto a partire dal 2009, il tutto nella massima flessibilità di impostazione e correttezza nei calcoli.

Dopo la laurea, frequenta con profitto il Master universitario di II livello in “Matematica per le Applicazioni” presso il Dipartimento di matematica dell’Università di Bologna

Dottore Commercialista e Revisore legale.

Consulente tecnico materia di contenzioso bancario

E’ iscritto nell’elenco dei Gestori della Crisi da Sovraindebitamento.

I NOSTRI SOFTWARE

Sub-domains

Your Text

Your Text

Your Text

Benevento (BN)

Benevento (BN) +39 0824 317664

+39 0824 317664