Pubblicato il 3 ottobre 2017

L’usura contrattuale e l’usura sopravvenuta

Due categorie dello stesso reato create dalla giurisprudenza

All’indomani dell’entrata in vigore della legge 7 marzo 1996 n.108, (c.d. “legge antiusura“), dottrina e giurisprudenza si posero subito il problema relativo alla valutazione delle operazioni di finanziamento poste in essere prima dell’entrata in vigore della legge (24 marzo 1996) e la cui durata si estendesse successivamente alla sua entrata in vigore, ovvero se la nuova disciplina fosse applicabile ai contratti di credito pre-esistenti e in che misura. La locuzione “usura sopravvenuta” si riferisce quindi originariamente a contratti di credito sorti prima dell’entrata in vigore della legge antiusura ed ancora in essere successivamente e per i quali si riscontrasse il superamento del tasso soglia fissato ex art. 2 della L.108/96.

A seguito infatti dell’emanazione di una sentenza da parte della I Sezione della Corte di Cassazione, la n. 14899/2000, depositata il 17 Novembre 2000, con cui il Supremo Collegio, aderendo ad un consolidato orientamento dottrinario e giurisprudenziale (cfr. Cassazione. Sez. I n. 5286/2000; Cassazione. Sez. III n. 1126/2000; Cassazione Sez. I Penale n. 11055/1998) ha decretato l’applicazione della Legge 7 Marzo 1996 n. 108, recante “Disposizioni in materia di usura”, anche ai rapporti di mutuo stipulati anteriormente all’entrata in vigore della medesima legge, il legislatore si vide costretto ad intervenire con il Decreto-legge 29 dicembre 2000, n. 394, “Interpretazione autentica della legge 7 marzo 1996, n. 108, concernente disposizioni in materia di usura”, poi convertito con modificazioni ad opera della Legge 28 febbraio 2001, n. 24 (G.U. n. 49 del 28 febbraio 2001) che all’art. 1 così ha stabilito:

“Ai fini dell’applicazione dell’articolo 644 del codice penale e dell’articolo 1815, secondo comma, del codice civile, si intendono usurari gli interessi che superano il limite stabilito dalla legge nel momento in cui essi sono promessi o comunque convenuti, a qualunque titolo, indipendentemente dal momento del loro pagamento.”

Con tale intervento legislativo quindi, si poneva l’evidente vincolo di non retroattività della legge, ritenendo il reato di usura un reato “istantaneo”, che si consuma cioè “nel momento in cui gli interessi sono promessi o comunque convenuti” ovvero, al momento della conclusione del contratto.

In una interpretazione rigida della norma in commento quindi, l’usura avrebbe rilevanza – e per conseguenza le relative sanzioni civili sono applicabili – solo qualora vi è una superamento del tasso soglia al momento della conclusione del contratto: è la c.d. usura contrattuale altrimenti detta anche “usura originaria“.

I Giudici della Suprema Corte tuttavia, già con la sentenza n. 1126/2000 del 2 febbraio 2000 avevano avuto modo di affermare un importante principio, ovvero che: “si può ben ritenere che la sopravvenuta legge 108/1996, di per sé evidentemente non retroattiva e dunque insuscettibile di operare rispetto agli anteriori contratti di mutuo, sia di immediata applicazione nei correlativi rapporti, limitatamente alla regolamentazione di effetti ancora in corso e, quindi, alla corresponsione degli interessi. Non si può insomma far proseguire una pattuizione di interessi che siano eventualmente usurari, di fronte ad un principio introdotto nel nostro ordinamento con valore generale ed assoluto”.

USURA SOPRAVVENUTA PER I CONTRATTI STIPULATI PRIMA DELL’ENTRATA IN VIGORE DELLA L.108/96: QUALI RIMEDI?

Stabilito che la legge n.108/96 non fosse retroattiva facendo proprie le argomentazioni già sopraesposte della Suprema Corte, buona parte della giurisprudenza è sembrata allora convergere sull’assunto che, nel caso in cui un rapporto di credito fosse sorto prima dell’entrata in vigore della antiusura, la pretesa creditoria, relativamente agli interessi nel frattempo divenuti usurari, non fosse meritevole di tutela giuridica. Da qui il rimedio giuridico da utilizzare, non essendo applicabile quello sancito dal novellato secondo comma dell’art 1815 c.c. e cioè: “la riconduzione dei tassi entro le soglie” da effettuare ai sensi degli artt. 1419, secondo comma e 1319 c.c., circa l’inserzione automatica di clausole nei contratti.

Se questa però è la situazione-relativamente ben definita-per i rapporti di credito sorti prima dell’entrata in vigore della legge anti-usura, cosa dire per i rapporti sorti dopo l’entrata in vigore della predetta legge?

L’USURA SOPRAVVENUTA, OGGI: DUE DISTINTE FATTISPECIE SPESSO CONFUSE

Spesso, con il termine “usura sopravvenuta“, si tende a confondere due distinte fattispecie:

- la prima, già sopra analizzata, è quella relativa a rapporti di credito con contratti conclusi prima dell’entrata in vigore della L.108/96, non ancora esauriti e la cui misura degli interessi pattuita si mostrasse superiore ai tassi soglia fissati a norma dell’art.2 della legge medesima.

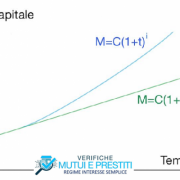

- la seconda fattispecie, spesso confusa con la prima ma di natura radicalmente diversa, che è quella relativa a contratti di credito conclusi nella piena vigenza della L.108/96 e con un tasso soglia che diventasse superiore solo per le successive variazioni in diminuzione avvenute nella serie storica dei tassi soglia rispetto alla categoria di appartenenza (questo perchè a norma dell’art. 2 della l.108/96, il tasso soglia varia trimestralamente).

Come sopra argomentato, nel caso di “usura sopravvenuta”, con riferimento alla fattispecie di contratti conclusi prima dell’entrata in vigore della L.108/96, la sanzione della “non debenza degli interessi” di cui al novellato art. 1815 c.c. non risulta applicabile. In luogo di questa però, non essendo la pretesa degli interessi usurati “meritevole di tutela” nell’ordinamento, ecco che la “riconduzione entro le soglie” di tale pretesa sembra essere certamente una soluzione condivisibile.

Cosa dire però delle sanzioni da applicare in caso di “usura sopravvenuta” per i rapporti di credito sorti successivamente all’entrata in vigore della disciplina anti-usura?

Qui le posizioni divergono e non poco:

- da una parte c’è chi sostiene che, stabilendo la norma di interpretazione autentica sopra esaminata che “Ai fini dell’applicazione dell’articolo 644 del codice penale e dell’articolo 1815, secondo comma, del codice civile, si intendono usurari gli interessi che superano il limite stabilito dalla legge nel momento in cui essi sono promessi o comunque convenuti, a qualunque titolo, indipendentemente dal momento del loro pagamento” nessuna sanzione sia applicabile se non – al limite – la “riconduzione dei tassi entro le soglie”.

- D’altra parte c’è chi sostiene invece che, per i contratti conclusi ed in vigore nella piena vigenza della disciplina anti-usura così come novellata dalla L.108/96, il limite del tasso soglia vada sempre rispettato anche per quei contratti, es. mutui a tasso fisso, per i quali l’importo delle rate e la conseguente misura degli interessi è fissata in un momento di parecchio antecedente quello della fissazione di un tasso soglia che per effetto delle variazioni in diminuzione intervenute trimestalemente, può divenire più basso di quello contrattualmente stabilito e quindi concretizzare la fattispecie di usura, dal momento che il superamento del tasso soglia è reato ipso iure.

Ques’ultimo principio, a ben guardare tanto più logico se riferito a rapporti di credito per i quali la Banca conserva solitamente lo “jus variandi” (es. aperture di credito in conto corrente), si fonda su un non trasacurabile dettaglio tecnico che è il seguente: per come sono costruite le rate di rimborso di un mutuo-nel caso di piano di ammortamento c.d. “alla francese”- ovvero determinando la quota interessi di ciascuna rata a partire dal debito residuo risultante dopo il pagamento della rata immediatamente precedente, la Banca ben potrebbe rimodulare la quota interessi in modo tale che la misura del TEG (tasso effettivo globale) su ciascuna rata pagata, non risulti superiore a quella del corrispondente tasso soglia. Per di più, si consideri che i tassi soglia sono noti un trimestre prima (i vari D.M. di fissazione dei tassi soglia vengono infatti emanati sempre vero la fine di uno dei 4 trimestri in cui è suddiviso l’anno e valgono per il successivo).

Tale comportamento del resto, ovvero “l’adeguamento spontaneo” da parte della Banca nella misura degli interessi richiesti, oltre che essere tecnicamente attuabile senza eccessivi problemi, sarebbe anche – ed è questa la tesi di alcuna dottrina e parte della giurisprudenza – imposto dal carattere imperativo della norma antiusura (art. 644 c.p.)

D’altra parte, se è vero che per la struttura tecnica (ammortamento alla francese) dei piani di rimborso stabiliti per la maggior parte dei mutui e dei finanziamenti di lungo periodo, la “riconduzione entro le soglie” di un tasso in origine legittimo ma divenuto illegale per effetto di successive variazioni in diminuzione del tasso soglia può essere applicata dalla Banca, altrettanto vero è che per i contratti per i quali la Banca conserva lo jus variandi (es. contratti di apertura di credito) e per i contratti di mutuo stipulati a tasso variabile, la riduzione degli interessi “entro le soglie” più che un comportamento auspicabile dovrebbe essere visto come un comportamento obbligatorio, anche in funzione anti-elusiva della legge antiusura.

Da qui la tesi conclusiva, ovvero quello dell’applicazione delle sanzioni civili conseguenti al superamento del tasso soglia, ovvero la non debenza degli interessi, se non per tutte le rate del finanziamento, certamente per quelle che alla loro scadenza presentavano un tasso d’interesse superiore alle soglie o, con riferimento ai contratti di conto corrente, la non debenza delle competenze ex art. 1815 c.c. secondo comma per tutti i trimestri in cui il TEG è risultato superiore ai tassi soglia.

Dopo la laurea, frequenta con profitto il Master universitario di II livello in “Matematica per le Applicazioni” presso il Dipartimento di matematica dell’Università di Bologna

Dottore Commercialista e Revisore legale.

Consulente tecnico materia di contenzioso bancario

E’ iscritto nell’elenco dei Gestori della Crisi da Sovraindebitamento.

I NOSTRI SOFTWARE

Sub-domains

Your Text

Your Text

Your Text

Benevento (BN)

Benevento (BN) +39 0824 317664

+39 0824 317664