Pubblicato il 30 maggio 2018

LE NUOVE REGOLE SULL’ANATOCISMO BANCARIO: una guida pratica

Cosa cambia per il correntista dopo l’emanazione della Legge n. 49 del 08 aprile 2016, relativa alla modalità di capitalizzazione in conto corrente degli interessi.

Capitale, interessi e anatocismo: definizioni preliminari

Come noto, normalmente l’attività bancaria di “finanziamento” implica che la Banca (soggetto creditore) eroghi ad un soggetto (debitore) una determinata somma di denaro (chiamata “capitale” nel linguaggio finanziario). Il soggetto debitore si impegna quindi al rimborso della somma avuta in prestito (capitale) entro un certo periodo di tempo aggiungendo, al capitale avuto a prestito, ulteriori somme di denaro: gli “interessi“.

Sotto un aspetto molto pratico, si possono definire quindi “capitale” tutte le somme di denaro uscite dalla disponibilità del Creditore per entrare in quella del Debitore (appunto il denaro materialmente prestato) mentre sono “interessi” tutte le somme che il Debitore deve al Creditore in aggiunta al capitale ricevuto a prestito.

E’ quindi intuitivo pensare agli interessi come “costo del finanziamento“. Per ragioni di pratica contabile, nonché di controllo del “costo del finanziamento”, diventa allora necessario prima ancora che utile distinguere, all’interno di una successione di flussi finanziari, i pagamenti “in quota capitale” dai “pagamenti in quota interessi”.

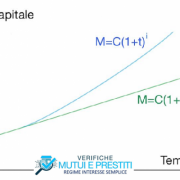

L’anatocismo (dal greco ἀνατοκισμός anatokismós, composto di ανα- «sopra, di nuovo» e τοκισμός «usura») nel linguaggio tecnico bancario è la produzione di interessi (capitalizzazione) da altri interessi, sebbene scaduti o non pagati, maturati su un determinato capitale.

Gli interessi maturati si trasformano quindi in capitale (in linguaggio tecnico si dice che si “capitalizzano”) ossia sono sommati all’importo originariamente dovuto dal Debitore e producono a loro volta interessi: è in questo caso che si parla di interessi composti. (Per un approfondimento dei regimi finanziari e di capitalizzazione, nonché del concetto di “tasso d’interesse” si veda anche il nostro approfondimento “Interesse, tasso d’interesse e regimi di capitalizzazione“).

Esempio di capitalizzazione degli interessi

Il 1° gennaio il Cliente riceve dalla Banca una somma di 10.000 euro (capitale) sulla quale maturano nel corso dell’anno gli interessi al tasso dell’10% su base annuale. Il 31 dicembre la somma dovuta dal cliente sarà allora di 11.000 euro: 1.000 euro di interessi + 10.000 euro di capitale iniziale.

|

Data |

Capitale |

Tasso |

Mesi |

Interessi |

Somma da restituire |

|

1° Gennaio 2017 |

10.000 |

10% |

0 |

€0,00 |

€10.000 |

|

31 Dicembre 2017 |

10.000 |

10% |

12 |

€1.000 |

€11.000 |

All’inizio dell’anno successivo (1°Gennaio 2018) i 1.000 euro di interessi vanno ad aggiungersi al capitale.

Se le condizioni di tasso non mutano quindi, alla fine dell’anno successivo, ovvero al 1°Gennaio 2019, il debito del cliente produrrà ulteriori interessi per 1.100 euro (1000 euro sull’iniziale debito di 10.000 euro + 100 euro sugli interessi di euro mille precedentemente capitalizzati).

Il debito complessivo del cliente sale così a 12.100 euro.

|

Data |

Capitale |

Tasso |

Mesi |

Interessi |

Somma da restituire |

|

1° Gennaio 2017 |

10.000 |

10% |

0 |

€0,00 |

€10.000,00 |

|

31 Dicembre 2017 |

10.000 |

10% |

12 |

€1.000 |

€11.000,00 |

|

1° Gennaio 2018 |

11.000 |

€10% |

0 |

€0,00 |

€11.000,00 |

|

31 Dicembre 2018 |

11.000 |

10% |

12 |

€1.100 |

€12.100,00 |

La disciplina dell’anatocismo: dal divieto di anatocismo dell’art. 1283 c.c. alla deroga introdotta dall’art. 120 del T.u.b.

E’ importante sapere cos’è l’anatocismo perché la sua presenza influisce in maniera notevole sul tasso effettivo d’interesse (i.e. sul costo effettivo del finanziamento); ancora più importante è sapere che per tutte le operazioni bancarie le nuove regole vietano qualsiasi forma di produzione di interessi sugli interessi dovuti dal cliente alla banca.

Nell’ordinamento italiano l’anatocismo è normalmente vietato dall’art.1283 c.c., il quale testualmente recita:

“In mancanza di usi contrari, gli interessi scaduti possono produrre interessi solo dal giorno della domanda giudiziale o per effetto di convenzione posteriore alla loro scadenza, e sempre che si tratti di interessi dovuti almeno per sei mesi.”

Per anni tuttavia le Banche hanno applicato la capitalizzazione trimestrale degli interessi fino a quando, con una serie di pronunce, nel 1999, la Cassazione non sancì di fatto la illegittimità di tale pratica. Va qui precisato che il divieto di anatocismo ha a che fare in generale con gli “interessi corrispettivi” mentre non opererebbe per gli interessi di mora. Ai sensi dell’art. 3 della Delibera 9.2.2000 del CICR, infatti, nelle operazioni di finanziamento in cui il rimborso del premio avviene mediante il pagamento di rate con scadenze temporali predefinite, in caso di inadempimento del debitore, l’importo complessivamente dovuto alla scadenza di ciascuna rata può, se contrattualmente stabilito, produrre interessi dalla data di scadenza e sino al momento del pagamento

Per una disamina dell’evoluzione normativa si veda anche il nostro articolo di approfondimento “L’anatocismo bancario – evoluzione normativa”

La produzione di interessi nei rapporti di conto corrente dopo la Legge n. 49 del 08 aprile 2016

Le nuove regole non cambiano il regime degli interessi di mora, ossia quelli previsti se il cliente non paga quanto dovuto alla scadenza prevista dal contratto (ad esempio in caso di mancato pagamento della rata di un mutuo o di un altro finanziamento). Per il calcolo e il pagamento di questi interessi si continua a fare riferimento a quanto stabilito dal contratto e dalle norme del codice civile. rapporti di conto corrente il cliente, oltre a depositare somme, può anche utilizzare in modo flessibile un credito accordato dalla banca (scoperto di conto o apertura di credito).

Pertanto quando parliamo di interessi parliamo sia degli interessi creditori o attivi, ossia quelli spettanti al cliente sulle somme depositate (il cosiddetto saldo attivo), sia degli interessi debitori o passivi, ossia quelli che sono dovuti dal cliente per l’utilizzo delle somme messe a disposizione dalla banca.

Per queste operazioni bancarie – in cui il rapporto di credito è regolato in conto corrente – la produzione degli interessi è sottoposta a nuove regole ben precise, che ora vi illustriamo.

Le nuove regole in dettaglio: cosa cambia per il cliente

1. Come si calcolano gli interessi e quando devono essere pagati

Occorre ricordare almeno queste semplici regole:

-

Regola 1.Gli interessi passivi maturati non possono produrre altri interessi.

-

Regola 2. Gli interessi passivi e attivi devono essere calcolati con la stessa periodicità, ossia secondo lo stesso intervallo di tempo. Questa regola valeva anche prima.

-

Regola 3. Il periodo di conteggio degli interessi non può essere inferiore a un anno e il termine per il calcolo è fissato a una data certa, che è il 31 dicembre di ciascun anno. Ciò significa che per il calcolo degli interessi passivi il periodo di riferimento non può più essere, ad esempio, il trimestre. Per quelli attivi il contratto potrebbe prevedere, a vantaggio del cliente, un periodo di calcolo inferiore all’anno.

-

Regola 4. Gli interessi passivi sono calcolati al 31 dicembre anche in caso di contratti stipulati in corso d’anno e, comunque, al termine del rapporto.

-

Regola 5. Gli interessi passivi calcolati al 31 dicembre non sono dovuti a questa data, ma al 1° marzo dell’anno successivo a quello in cui sono maturati.

ATTENZIONE

Se il cliente vuole proseguire normalmente il rapporto con la propria banca gli interessi calcolati al 31 dicembre devono essere pagati il 1° marzo dell’anno successivo. Banche e intermediari devono inviare al cliente la comunicazione riguardante la quantificazione degli interessi almeno 30 giorni prima del giorno in cui essi possono essere riscossi (1° marzo).

Anno per anno il cliente può contare su un periodo di tempo per scegliere cosa fare ma, appunto, è necessario fare una scelta (vedi dopo, Come si pagano gli interessi passivi).

I rapporti di conto corrente in corso devono essere adeguati alle nuove regole ed è quindi molto importante leggere con attenzione le comunicazioni ricevute dalla propria banca (vedi dopo, Come devono essere adeguati i contratti).

Per il 2017 e per il futuro tutti i clienti titolari di un conto corrente – anche quelli che al momento non hanno interessi passivi da pagare – sono chiamati a valutare le modalità più opportune per pagare eventuali interessi passivi. E’ importante quindi attivarsi e contattare la propria banca per ricevere tutte le informazioni e i chiarimenti necessari.

2. Come devono essere contabilizzati gli interessi

Le banche devono dare separata evidenza a interessi e capitale.

In questo modo il cliente ha sempre chiare la somma dovuta a titolo di interessi, che non può produrre ulteriori interessi, e la somma dovuta a titolo di restituzione del capitale, ossia il debito principale, che produce interessi.

ATTENZIONE

In caso di aperture di credito infra-annuali (ossia stipulate ed esaurite nel corso di uno stesso anno solare) e in caso di fine del rapporto, gli interessi devono essere immediatamente pagati dal cliente alla data di chiusura definitiva del rapporto. Il saldo relativo al capitale può produrre interessi secondo quanto previsto dal contratto, ma il saldo della somma dovuta a titolo di interessi, contabilizzato separatamente, non produce ulteriori interessi.

3. Come si pagano gli interessi passivi

Il cliente ha tre strade per pagare e far proseguire normalmente il rapporto di credito con la banca, evitando gli effetti negativi di un inadempimento (vedi dopo, Cosa succede se non si pagano gli interessi):

-

se ha disponibilità sufficienti può pagare subito il debito da interessi, in contanti o con un bonifico da un altro conto, evitando qualsiasi forma di capitalizzazione e quindi qualsiasi effetto di aumento del debito

-

può estinguerlo autorizzando l’addebito in conto; in questo modo il debito da interessi si somma a quello principale e non è più distinto da esso, quindi è pagato o attraverso una compensazione con l’eventuale saldo attivo presente alla data del 1° marzo oppure, in caso di conto con saldo negativo, attraverso un ampliamento della somma oggetto di finanziamento

-

può concordare con la banca, con un’apposita clausola contrattuale, che le somme in entrata sul suo conto (ad esempio bonifici in arrivo) siano impiegate per estinguere il debito da interessi. È utile verificare cosa prevede il proprio contratto al riguardo.

ATTENZIONE

All’inizio di ciascun anno, nel periodo che intercorre tra calcolo degli interessi e momento in cui vanno pagati (31 dicembre – 1° marzo dell’anno successivo), il cliente ha a disposizione un “periodo di grazia”, in cui la banca non può riscuotere il suo credito e non maturano interessi sulla somma dovuta.

E’ uno spazio di riflessione riconosciuto al cliente, un’opportunità che è importante sfruttare. Il cliente può valutare il modo migliore per estinguere il debito pensando a tutte le possibili uscite ma anche alle possibili entrate ed, eventualmente, anche alle disponibilità presenti su altri conti.

E’ importante dedicare attenzione e tempo a questa valutazione, per fare scelte consapevoli, attraverso un controllo e una pianificazione delle proprie finanze.

4. L’opzione dell’addebito in conto: qualche parola in più

Cosa accade nel caso in cui il cliente autorizza l’addebito in conto?

Il cliente acconsente al pagamento degli interessi tramite una loro “fusione” con il capitale.

In caso di conto capiente, ossia con un saldo attivo uguale o superiore alla somma dovuta a titolo di interessi, gli interessi dovuti dal cliente sono pagati perché si compensano con il saldo attivo, che quindi si azzera o si riduce dell’importo corrispondente al debito da interessi.

In caso di conto con un saldo negativo, dal 1° marzo la somma dovuta a titolo di interessi si somma al capitale (si “trasforma” in capitale) e produce a sua volta interessi. La somma inizialmente dovuta quindi aumenta.

L’autorizzazione all’addebito in conto deve essere data in forma scritta o in modalità digitale equiparabile alla forma scritta; può essere data in via generale dal cliente con il contratto che dà origine al rapporto o in seguito.

Il cliente deve esprimere il suo consenso all’addebito in modo espresso e specifico. In ogni caso può revocare l’autorizzazione in ogni momento, purché prima dell’effettuazione dei singoli addebiti.

ATTENZIONE

Molte banche hanno inviato ai clienti un apposito modulo da sottoscrivere e restituire alla banca al fine di autorizzare in via generale l’addebito in conto di eventuali interessi passivi (vedi dopo, Come devono essere adeguati i contratti).

Il meccanismo dell’addebito in conto è utile se il cliente non ha altra possibilità per pagare gli interessi passivi, perchè gli consente di evitare le conseguenze di un inadempimento. E’ utile anche perché il pagamento degli interessi avviene puntualmente e automaticamente, senza la necessità di un suo intervento. Questo meccanismo comporta, come abbiamo visto all’inizio, che, in caso di conto con saldo negativo, gli interessi si aggiungono al capitale e producono, da quel momento in poi, nuovi interessi (calcolo dell’interesse composto).

Se il cliente sceglie di avvalersi di questa possibilità è importante che contatti la propria banca per ricevere tutte le informazioni e i chiarimenti necessari.

Il cliente è libero di dare o non dare l’autorizzazione all’addebito in conto; se non la dà, ciò non incide di per sé sulla prosecuzione del rapporto con la banca. Si può scegliere consapevolmente di non dare l’autorizzazione, ma è importante ricordare che in questo caso, per non risultare inadempienti, si dovranno saldare gli interessi passivi, a ogni loro scadenza, in altro modo (ad esempio con il pagamento in contanti o un bonifico da altra banca).

Anche in caso di autorizzazione data, il cliente, nel corso del rapporto, ha la possibilità di revocarla, purché prima dell’effettuazione del singolo addebito in conto.

5. Cosa succede se non si pagano gli interessi passivi

Il cliente che al 1° marzo non ha autorizzato l’addebito degli interessi in conto corrente e non ha pagato gli interessi alla scadenza prevista (vedi sopra, Come si pagano gli interessi passivi) è inadempiente.

Quali sono le conseguenze?

La banca creditrice può avviare azioni legali per il recupero della somma e, se segnala l’esposizione debitoria del cliente alla Centrale dei rischi, includerà nella segnalazione anche l’ammontare degli interessi non pagati.

Per tener conto delle difficoltà che possono emergere nella prima fase di applicazione delle nuove regole, a tutela dei clienti che non hanno dato l’autorizzazione scritta all’addebito in conto e non hanno pagato in altro modo gli interessi alla scadenza, per tutto il 2017 le banche segnaleranno gli interessi come se fosse stata rilasciata l’autorizzazione all’addebito, in modo che non risulti il mancato pagamento se il conto è capiente, ossia ha un saldo attivo uguale o superiore alla somma dovuta a titolo di interessi.

La deroga per la segnalazione alla Centrale dei rischi è temporanea. A partire dal 2018, per i clienti che non avranno dato l’autorizzazione all’addebito in conto e non avranno pagato in altro modo gli interessi scaduti, in Centrale dei rischi risulterà il mancato pagamento degli interessi anche nel caso di disponibilità di somme sul conto.

6. Come devono essere adeguati i contratti

Le nuove regole si applicano agli interessi maturati dal 1° ottobre 2016. Le banche devono applicare le nuove disposizioni ai contratti stipulati dopo il 1° ottobre 2016 e hanno dovuto adeguare i contratti in corso, stipulati prima di questa data.

Secondo il principio generale previsto in tema di trasparenza bancaria, i singoli contratti, in corso e nuovi, potranno prevedere deroghe alle disposizioni solo in senso più favorevole al cliente.

ATTENZIONE

Per il calcolo e il pagamento degli interessi attivi, che rappresentano un’entrata per il cliente nei periodi in cui il saldo del conto è attivo, è importante verificare come la banca ha scelto in concreto di adeguare le clausole contrattuali che li disciplinano.

Per quanto riguarda il pagamento al cliente degli interessi attivi maturati il contratto potrebbe prevedere che la somma sia automaticamente accreditata in conto, con la conseguente capitalizzazione e produzione di ulteriori interessi, a vantaggio del cliente.

Per modificare i contratti in corso le banche possono seguire la procedura di modifica unilaterale prevista dalle norme del Testo unico bancario; l’adeguamento alle nuove regole costituisce un “giustificato motivo” di modifica delle condizioni contrattuali.

In concreto, i clienti hanno ricevuto dalla propria banca una comunicazione che annuncia la modifica delle clausole sul calcolo e sul pagamento degli interessi, spiegandone i motivi, e invita a compilare un apposito modulo per dare l’autorizzazione preventiva all’addebito in conto di eventuali interessi debitori (maturati ad esempio sulla somma utilizzata attraverso lo scoperto di conto).

La modifica delle clausole sul calcolo e sul pagamento degli interessi è operativa dalla data indicata nella comunicazione, ma è fatto salvo il diritto del cliente di recedere, senza spese, dal rapporto.

ATTENZIONE

La clausola contrattuale che prevede l’autorizzazione preventiva all’addebito in conto del debito da interessi, così come la dichiarazione scritta del cliente che contiene tale autorizzazione, richiede un consenso espresso e specifico del cliente.

La clausola contrattuale, quindi, non può essere introdotta nei contratti in corso attraverso la procedura delle modifiche unilaterali.

Se il contratto non prevede la facoltà di modifica unilaterale delle condizioni, e quindi non può essere attivata la relativa procedura, dovrà essere acquisito il consenso espresso del cliente sia per la clausola sul meccanismo dell’addebito in conto, sia per le altre clausole che disciplinano il calcolo degli interessi secondo le nuove disposizioni.

Di seguito dei link utili per approfondire l’argomento:

La disciplina dell’anatocismo in sintesi

Comunicazione del 14 febbraio 2017 della Banca d’Italia. Anatocismo e criteri segnaletici

Benevento (BN)

Benevento (BN) +39 0824 317664

+39 0824 317664